鋰電和燃料電池雖然是不同的技術路徑,但兩者都實現碳中和的主流能源方案,可以放在一起對比。終極能源是誰可以從兩個角度去評估,一是能源利用效率,二是能源密度。前者決定了成本優勢,后者決定了應用場景廣泛性。

鋰電池和氫能源燃料電池都是利用電,但鋰電池是直接用電,而氫還需要通過電轉化而來,因此氫作為二次能源,能量利用效率肯定是低的。如下圖氫燃料電池系統(左)要遠低于鋰電池,這也是馬斯克diss氫能的點。上述結論的前提是未來電力都是來自太陽能和風力等綠色電力,從新能源普及的角度看,則結論不完全一樣。

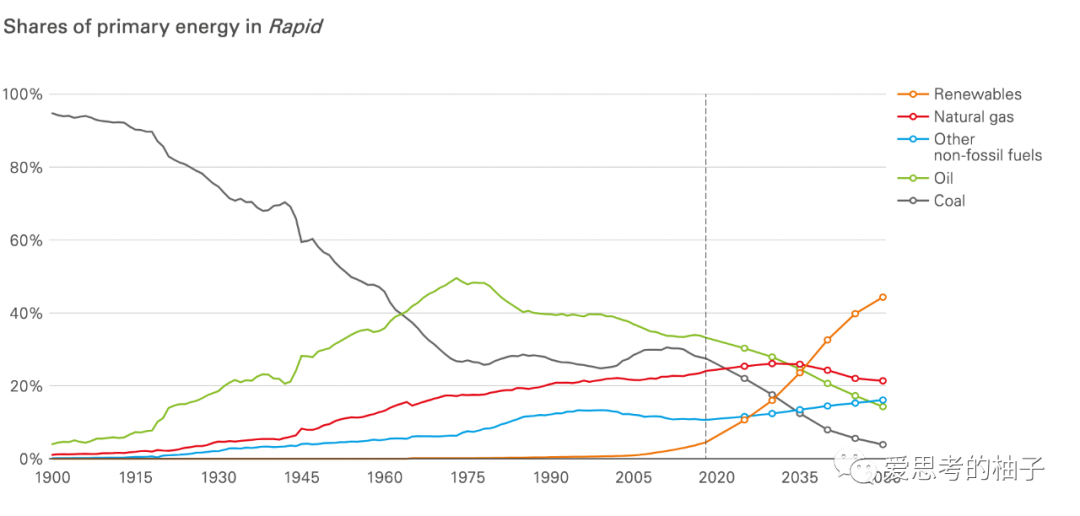

2.新能源的占比從1%到10%需要50年時間。綠色的石油用了45年,可再生能源13年只增長了5%。

如果仍以化石能源發電為主的情況下,燃料電車和電動車綜合能效其實差不多,甚至燃料電池更高。在能量密度上,鋰電池和氫完全不是一個量級,差了100多倍,這是氫的優勢。從能量保存時間段來看,電池的電量流失按照天計算,氫能源按照季度、月計算的。總體看氫能源的應用場景會比鋰電池多很多。從轉換效率和能量密度比較后,兩者的應用場景就比較清晰了。

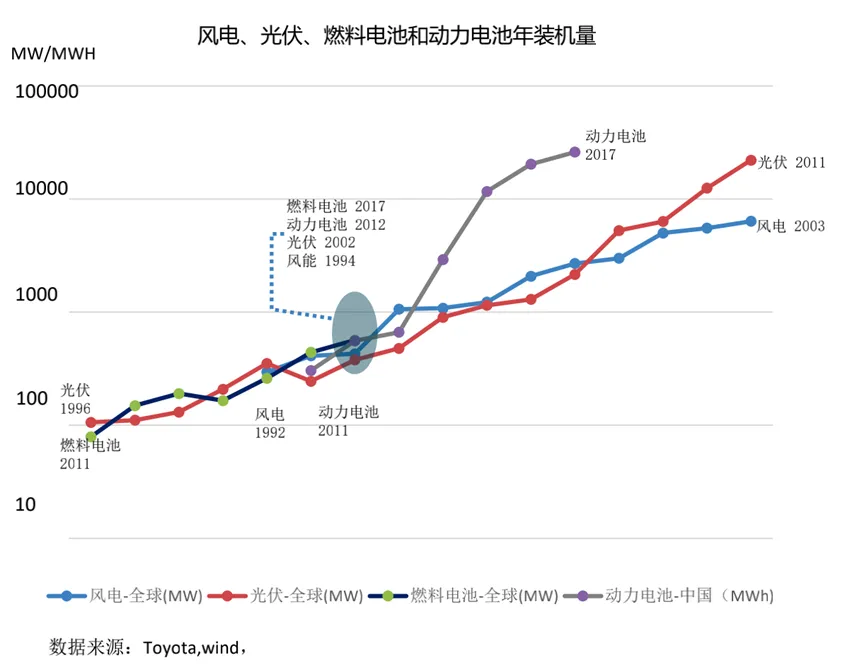

氫能源發展階段和鋰電池非常像,2017年氫能源燃料電池與2012年鋰電池,2002年的光伏,1994年的風能,在裝機容量上是一樣的。

氫能源發展階段和鋰電池非常像,2017年氫能源燃料電池與2012年鋰電池,2002年的光伏,1994年的風能,在裝機容量上是一樣的。

但新能源的驅動力很大程度源于國家政策的推動,光伏是在歐洲政策推動下慢慢做起來,鋰電池是中國和歐盟推動電動車帶動的。歐盟電動車銷量2020年是超過中國一點點的,占新車比例也達到10%。

但新能源的驅動力很大程度源于國家政策的推動,光伏是在歐洲政策推動下慢慢做起來,鋰電池是中國和歐盟推動電動車帶動的。歐盟電動車銷量2020年是超過中國一點點的,占新車比例也達到10%。

雖然看起來氫能源燃料電池比鋰電池等晚了5年,但實際上國內和國外政策力度都差很多,因此實際差距要遠大于5年。針對氫能源的國家政策主要是十城千輛:一是范圍更小:第一期試點的城市準備要出來,基本上是北京、上海、廣州+河南、河北。二是補貼力度更弱:只有170億,而電動車類累計的國家補貼已經達到1206億(截止2020年5月),相差7倍。三是時間更短:十城千輛的政策是4年,年均補貼42.5億,電動車10年,年均120.6億,相差2.8倍。氫能源和鋰電池行業所需的技術和基礎設施有很大不同。電池行業經歷了最早的玩具里的鎳氫電池,手機三元電池,從手機到公交車,從低能量密度到高能量密度的乘用車,技術發展與驗證迭代是連續的。同時電動車不存在能源的問題,一開始就有很發達的電網,只要鋪好充電樁就可以獲得能源。氫能源燃料電池在這兩端其實都不占優勢。既沒有加氫的基礎設施,也沒有消費應用鋪墊,直接是車規級。雖然巴拉德的燃料電池在叉車上已經完全可以商用,但市場過小。因此需要從能源基礎設施和應用場景雙管齊下。在應用上,國內是億華通在公交車上做第一步嘗試,有部分裝在商用車。(以下數據備注:日本、美國及中國的數據截至2019年4月,歐洲數據中德國數據截至2019年7月)

能源上,氫氣在整個工業體系里面很豐富,包括工業副產氫、煤制氫和天然氣制氫,足夠支持早期的氫能源供給。主要缺乏的是加注網絡。這部分很可能會通過天然氣的發展得到彌補。首先天然氣在商用車上運營的成本要比柴油車低20%到30% ,現在大批量的商用車在改成天然氣,需要修建天然氣加氣站。如果改成天然氣站后,預留一些設備再改成加氫站會容易很多。

能源上,氫氣在整個工業體系里面很豐富,包括工業副產氫、煤制氫和天然氣制氫,足夠支持早期的氫能源供給。主要缺乏的是加注網絡。這部分很可能會通過天然氣的發展得到彌補。首先天然氣在商用車上運營的成本要比柴油車低20%到30% ,現在大批量的商用車在改成天然氣,需要修建天然氣加氣站。如果改成天然氣站后,預留一些設備再改成加氫站會容易很多。

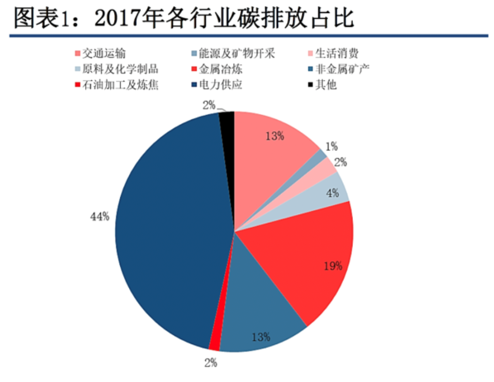

下面是整體的碳排放量,交通占百分之十幾,電力供應占最多44%。

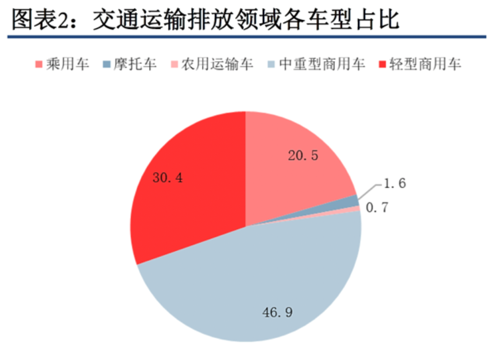

交通運輸里乘用車其實只占了20%的排放量,最大的部分其實在商務車上占~77%的排放。

交通運輸里乘用車其實只占了20%的排放量,最大的部分其實在商務車上占~77%的排放。

為什么鋰電池不適合用在商用車上?舉一個實際的例子,model3電池重量差不多800公斤,低配版~450多公里的續航,實際應該是400km左右。商用車以最近一個主機廠狂推的某款電動商用車為例,2.5t電池續航190km,以9.6m為例,19t總重量扣掉7t自重,還有12t載貨重量,但是這個續航只有190km,如果想做到500km(基礎門檻)的話,至少還需要3t電池,這也意味著少裝3t貨,成本上就完全算不過來。現在大家提出解決方案,建沿途換電站,我們認為換電站基礎設施跟加油站很像,要有企業巨頭來做,還是有難度的。所以電池商用車基本沒有實用性。

鋰電池差不多220wh/kg左右的能量密度,只有做到半固態電池、固態電池才能做到500wh/kg,能量密度提高一倍之后,純電重卡才有使用價值,在5年之內看不到可能性。從能源成本(充電/氫氣)來看,氫燃料車的百公里能源成本遠大于電車。目前終端氫氣價格~60元/kg,鋰電池平均900元/kwh。據DOE,氫氣下降到30元/kg時,鋰電池下降到700元/kwh可實現與傳統燃油車平價,很明顯,鋰電池只差20%,而氫則差50%。新能源技術對于所有汽車主機廠而言,鋰電池和氫燃料兩個技術路線都是很燒錢,沒有人可以持續在兩個方向投資。因此需要根據所在市場進行針對性研發。

歐洲的車企20年前就開始布局氫燃料電池,奔馳+福特+日產在加拿大合資公司開發燃料電池。德國車企一直是在用柴油路線走清潔能源去達標歐盟的標準,加氫站的缺乏,使得氫能源燃料電池應用一直不落地。當排放門事件發生后,歐系主機廠有個技術的斷檔,開始迅速的轉向電動車。大眾最積極,因為大眾在新能源和燃料電池上的積累都不夠多。奔馳也放棄了在乘用車使用氫燃料電池的技術路線。但戴姆勒和沃爾沃又合資開發商用車的氫燃料電池。美國則完全走的電動車路線,美國整體的能源網絡非常市場化。政府只給了購車的補貼,并沒有補貼修建加氫站,因此氫能源很難發展起來。中國的電網、發電、石油等企業都是國企,加上足夠大的國內市場,是可以支持鋰電池+氫能源兩個方向發展的。于是國內氫市場是在2018年李克強總理去日本考察之后才開始啟動。堅持氫路線的豐田和現代,所在的日本和韓國的市場很小,其實豐田和現代都可以看出把美國當成主要市場的主機廠。因此我們認為乘用車的主流,商用車將是氫能源。光伏發電后利用鋰電池儲能:光伏發電的效率基本上是20%,然后加上鋰電池的損耗10%的的話,就是18%的效率。光伏發電后(18%)-電解槽電解水制氫(80%)-氫儲能-需要時再用氫燃料電池系統發電(60%),這個是氫儲能的鏈條。算下來16%*60%≈9.6%的效率。

現在鋰電池的度電成本(每儲存一度電的成本),用在光伏或者風能上,最好的能做到四毛左右,梯次利用即汽車上用的鋰電池淘汰下來之后最大的兩個用途,一個是變成外賣小哥三輪車上的電池,或做鐵塔儲能、或路燈用。這種電池差不多也要200到300,基本上是兩毛多/kwh的成本。為什么未來的鋰電池做下來還要兩毛多的成本呢?鋰電池在過去這些年其實降低了80%的成本,但是儲能成本并不是線性下降,鋰電池的規模越大,耗電量和成本都越高。氫電池相反,規模越大、單個罐子越大就上壓縮機越經濟。長期看燃料電池絕對是碾壓鋰電池的。

當然還有市場孵化的問題,美國由于電網市場化,電價大概是中國的8倍,所以美國消費者有動力進行波峰波谷的儲能和調節。但中國不一樣,零售端價格幾毛,商業端一元多,所以中國的儲能并不會發生個人端。中國儲能其實更多會放到發電端,中國儲能裝備會更加大型化和集中化。觀察韓國和日本走的技術路線,他們就在發電端,包括用熱電站的廢熱等。鋰電池產量很大,新車年銷量2000萬輛 ,產業鏈上每個公司的規模足夠大,因此頭部公司的規模大,技術強可以形成很強的馬太效應。因此鋰電池行業的發展規律很適合參考太陽能板。國內最大做單晶硅的隆基股份董事長說過兩個觀點:1.要賭理論值轉化效率最高的技術路線,所以他選單晶硅,單晶硅當年的轉化效率其實遠遠不如多晶硅。

2.技術不領先不盲目擴產,因為所有都擴產+技術升級老產能很快被淘汰。

在技術路線上,鋰電池未來技術的固態電池也有多個方向,短期的改進也有多個技術方向,如下圖。

- 黃色的三元的技術路線是高鎳,比如常見的ncm811,現在又開始做無鈷,這兩個技術線的瓶頸都在280之內,下一步突破一定在正極材料上做4元或者新三元。

- 紅色的磷酸鐵鋰的理論值非常低,由于成本非常有優勢,適合短距離的低端車型,等到三五年后高能量密度電池價格降下來之后,才會對磷酸鐵鋰有競爭壓力。

在擴產上,電池行業會投大量固定資產,上一期講過基本上國產設備投1GWH需要1.5億元,進口就需要2-2.5億元。現在看到每一家的計劃至少都是在3年之內要投進150到200億元進去。

大額固定資產的問題是到底這條生產線可以用多久?如以前的太陽能板都是標準設備,新一代設備出來后,老設備就被淘汰了。車規級鋰電池也一樣,如果不升級設備的話,成本沒有任何優勢,整個生產線會變成一個巨大的包袱,折舊本來預計十年,但可能就三年就廢了。特別是10年之內技術不斷演變,售價不斷下降的情況下,能自研設備的廠商才可以極大的延長設備的使用時間,改進工藝和材料后,可以再去技改生產線,寧德和比亞迪都跟上游設備廠有很大的深入合作去做技術改造。包括像中航鋰電、蜂巢(蜂巢是長城汽車下面的動力電池事業部獨立出來的公司),都做了非常多的改造,這些公司還能玩下半場,有些上市公司這塊投入的資源和技術儲備不夠,可能兩三年之內就會被淘汰,所以鋰電池要買龍頭。氫能源燃料電池和電池邏輯完全不一樣,燃料電池更像燃氣供暖行業,典型的公司比如新奧燃氣。通過不斷的做項目,累積現金流,再去投新項目,收購新的項目來滾動。畢竟整個卡車的保有量才3600萬,而不是乘用車的2.4億,單靠一個環節是很難養活公司的。為什么要有這個模式?氫能源有一個死亡谷,在規模沒有達到一定的數量之前,整個商業鏈條都會虧損且現金流一直是負的。這個過程會多痛苦?美國能源署DOE估算年產10萬臺時才能實現與電車平價,中國現在才1000多臺/年。由于死亡谷要靠國家補貼,而國家補貼是針對性落地的,且加氫站不可能大規模修建也需要針對性修建。因此我們判斷,未來氫燃料電池公司要活下來,也必須是一個個地方拿項目,建加氫站+裝車。而且如果運營的不出問題,一個公司拿了一個地方,其他家就不太可能拿到。這意味著未來4~10年的補貼都被占據了。因此氫燃料電池的發展模式很類似燃氣供暖公司。這里舉個典型例子美國氫燃料電池重卡公司Nikola,它的模式就是客戶買車后不用管加氫,公司與合作伙伴修好加氫站,同時與物流公司合作(車也可以租賃),在物流公司兩端的倉庫設好加氫站,保證每一條線路跑下來客戶算賬足夠經濟的。這種全鏈條總包的角色相當于所有商業化的虧損Nikola來背負,這些燒的錢又是其通過資本市場融資來支撐的,因此其號稱是卡車屆的Tesla。這個模式也非常具有美國特色,其實與國內地方政府大金額投資車企很類似,如合肥投資蔚來。現在看,國內基本沒有公司能做到Nikola這樣。燃料電池的推動主要是電堆廠,主機廠只是一個代工方,但是國內燃料電池廠除了技術外,其他能力都較弱。雖然Nikola做的事看似簡單其實很難,需要會技術研發、整車集成、開發終端客戶、修加氫站。鋰電池上游材料的集中性比較高。設備廠分前中后三段,各占433的比例。

- 前段設備集中度非常高,比如涂布機基本上在前端占75%,國產化率非常高,核心的涂布用的頭要做到0.3 的精度,基本上就LG能做到,部分核心零部件還是要進口,但是整體產業鏈已經國產化,可以較好的配合電池廠進行研發。這部分更新較慢基本要6年。

- 中段設備是組裝機,這是現在電池生產效率的主要瓶頸,也是升級最快的部分,國內基本4年全換。之前組裝技術分成圓柱形的卷繞和方形的疊片,下一代的熱復合堆疊技術其實可以吊打這兩種,不但增加電池的循環使用壽命和能量密度,效率更高所以還降低成本。但一直礙于LG的專利沒法普及,好消息是專利2020年2月已經到期,比亞迪立馬推出的刀片電池就是基于這種技術。

- 后段是化成分容。鋰電池做出來后,里面的化學材料需要經過一次充放電才能使材料形成鈍化,需要有充電放電的設備,這個設備也會檢測電壓一致性,用一致性高的電池裝車。這個地方也有一些公司做,就不具體說了,我們認為中端會有比較好的自研和提升的空間,不會像其他兩個環節會有一些卡脖子的核心路線。

氫燃料電池的設備可以看下哪些環節是降低成本的關鍵。按DOE的估算,要降低成本的幾個著手點在于:空氣壓縮機,雙極板、整個系統設計和集成、空氣加濕器、低鉑或無鉑技術等。燃料電池每個環節比較分散,且國產化程度還很低,基本上都還在國外。